ワイズ(旧トランスファーワイズ)の海外送金はなぜ安いんだろう。怪しい会社なんじゃないか心配だ。安さの理由が知りたい。

本記事では、ワイズ(Wise)による海外送金の仕組みを説明し、なぜ海外送金の手数料を抜群に引き下げることができたのか、その理由を解説します。

結論をいうと、Wiseが安い理由は次のとおりです。

- 国際送金で中間業者に徴収される手数料を回避するために、1つの国際送金を2つの国内送金として取り扱っている

- 市場の為替レートをそのまま使っている

Wiseで安く国際送金をするにはアカウント開設が必要です。まだの方は下のリンクから開設すると、初回送金の手数料が無料になります。

では、一つずつ解説していきましょう。

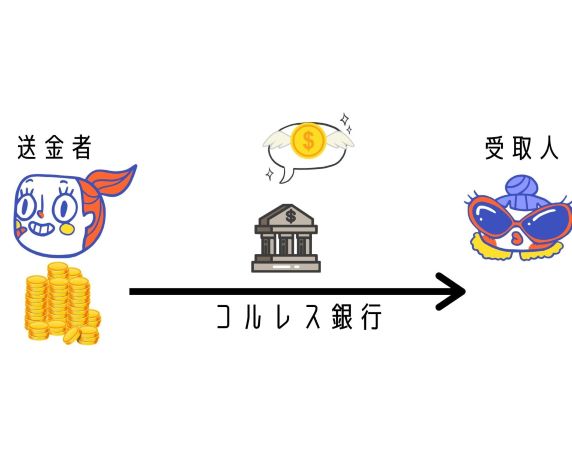

従来の国際送金でかかる「中間業者の手数料」とは

銀行に依頼して行う従来の国際送金では、中間業者が介在しています。

その一つが「コルレス銀行」。送金の仲介を行う通貨の中継地点です。

コルレス銀行が送金を処理する度に、約1000円~3000円の手数料を徴収されます。

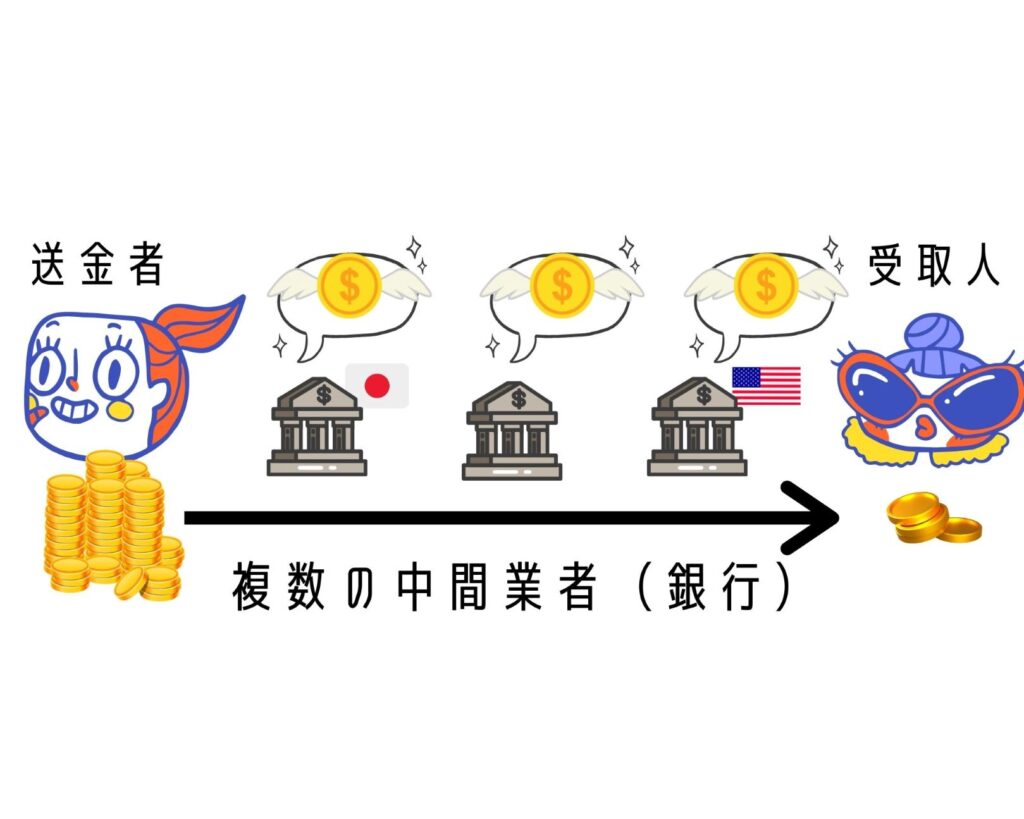

さらに、仲介業者はコルレス銀行だけではありません。

ユーザーが送金を依頼する銀行と、受け取る側の相手国銀行も、それぞれ独自に手数料を徴収します。

そのため、最終的に受取人の手元に残る金額は少なくなります。

ちなみにUFJ銀行の場合、送金時は一律7500円、受け取りには一律1500円が「海外送金手数料」として徴収されます。

つまり銀行に依頼して国際送金を行う場合、送金額にかかわらず、仲介業者への手数料として約1万円が消えてしまうのです。

仲介業者を回避するWiseのしくみ

Wiseは仲介業者を介さない独自のしくみで国際送金を行います。

国際送金ひとつを、国内送金ふたつに分解しています。その結果、上で触れた複数の銀行の仲介手数料を回避できるので、費用を安く抑えられるのです。

どういうことか、簡単に説明します。

向かい合う送金をマッチングする

例えば、海外送金したい次のような2人がいたとします。

この二人の送金はちょうど正反対になっています。

Wiseは、このようなペアを見つけて、2人の資金を交換するのです。

そうすることで、実質的に送金したのと同じ状態を作り出せます。

Wiseのやっていることは、要するに、反対方向に送金したいユーザーのマッチングと通貨の交換です。

このような仕組みで、Wiseが世界中に有する銀行口座を介して他のユーザーの送金とマッチングさせることで、お金が国境を越えることなく、国際送金したのと同じ利益状況を作り出しています。

これによって、国際送金にかかる高い銀行手数料を回避しているのです。

Wiseは市場の両替レートを用いる

Wiseが安いもう一つの理由は、ユーザーにとって有利な両替レートを用いることです。

銀行のレートは手数料が上乗せされている

銀行は、国際送金の依頼に対して、独自に設定した為替レートで両替します。

この独自レートは市場レートよりも1%ほどユーザーにとって不利なもので、市場レートとの差額はそのまま銀行の利益となります。銀行はこれを「為替手数料」などと呼んでいます。

為替手数料は、「銀行が定める為替手数料を含む為替レート」としか説明がなかったりして、金額がぼかされる傾向があります。

日本の大手銀行の場合、およそ送金額の1%が多いようです。

これに対して、ワイズは送金時点の市場のレートを用いるので、為替手数料はかかりません。

Wiseでどれだけ安くなる?実例で差額を計算

それでは、10万円を日本からアメリカに海外送金する場合、銀行とワイズとでどれくらい差が出るのか見てみましょう。

三菱UFJ銀行とワイズの場合とで比べてみます。

Wiseで送金する場合

日本の口座Aからアメリカの口座Bに100ドルを送金したいとします。

Wiseは、Wiseの日本の口座CとWiseのアメリカの口座Dを利用してこれを実現します。

B口座 自分の、アメリカの銀行口座

C口座 Wiseの、日本の銀行口座

D口座 Wiseの、アメリカの銀行口座

ユーザーがA口座からC口座へ100ドル相当の日本円を送金(国内送金@日本)

AもCも日本国内の口座なので、振込手数料はほぼゼロです。

裏側では、Wiseが自分の送金にマッチするユーザーを見つけて通貨を交換します。

具体的には、WiseのC口座に私が入金した100ドル相当の日本円と、他のユーザーがちょうどWiseのD口座に入金した100ドルとを交換します。

賢い仕組みですよね。

ワイズが、D口座からB口座へ100ドルを送金(国内送金@アメリカ)

DもBもアメリカ国内の口座なので、振込手数料はゼロです。

※為替レートは1ドル105.57円(2020年9月29日現在)とします。

UFJの場合

1.送金手数料 7500円

まず、一律の送金手数料がかかります。

残額は10万円ー手数料7500円=9万2500円。

2.為替手数料 1ドル1円=867円

次に、為替手数料が上乗せされた為替レートで両替します。1ドル106.57円のレートになります。

両替後の金額は、9万2500円×(1/106.57)=約867ドル。

3.受取額 867ドル=9万1632円

アメリカで受け取る金額は867ドル。日本円に換算して9万1632円となりました。

4.手数料合計 8468円(8.4%)が消えました。

Wiseの場合

1.固定手数料 132円

残額は10万円ー132円=9万9868円。

2.変動手数料 0.63%=626円

9万9868円に対して0.63%の手数料がかかり、9万9262円が送金されます。

3.為替手数料 ゼロ

市場の為替レートをそのまま使って両替します。

こっそり上乗せされる「隠れ手数料」はありません。

4.受取額 9万9262円

アメリカで受け取れる金額は940ドル、日本円で9万9262円です。

5.手数料合計 758円(0.7%)ですみました。

結論

- UFJ銀行で送金すると、手数料8468円。

- ワイズで送金すると、手数料758円。

上記のとおり、手数料を10分の1以下に抑えることができました。

Wiseのその他のメリット

手数料が安いだけでなく、銀行よりも迅速・簡単でキャンセルが簡単にできるという利点があります。

- 簡単:オンラインでいつでも送金可能

- 速い:日米間の送金なら1~3日で着金

- キャンセル自由:送金が完了するまでは無料でキャンセル可能

ちなみに、三菱UFJ銀行で海外送金をキャンセルする手数料は4000円です。

まとめ

以上、ワイズの国際送金の仕組みを解説しました。

海外への送金で銀行に高い手数料を払うのは無駄です。海外渡航の機会がある人は、時間のあるときに口座開設しておくのをおすすめします。「国際送金サービスWise(ワイズ)で口座開設する手順【安い・速い・オンライン】」の手順に従って、オンラインで解説できます。

\Wiseのアカウント作成はこちらから(初回手数料無料のクーポン付き)/

Wise公式サイト

ワイズの安全性が気になる方は、「Wiseの信頼性ってどうなの?倒産時の処理・事業規模・個人情報ポリシーを調査しました」もご覧ください。

コメント